摘 要

本輪債券市場牛市邏輯在於:資產負債表承壓、有效需求不足和資產荒。

政策角度:雖然貨幣寬松會遲到,但是缺乏貨幣以外尤其是財政有效刺激,疊加金融高質量發展,助推利率下行。

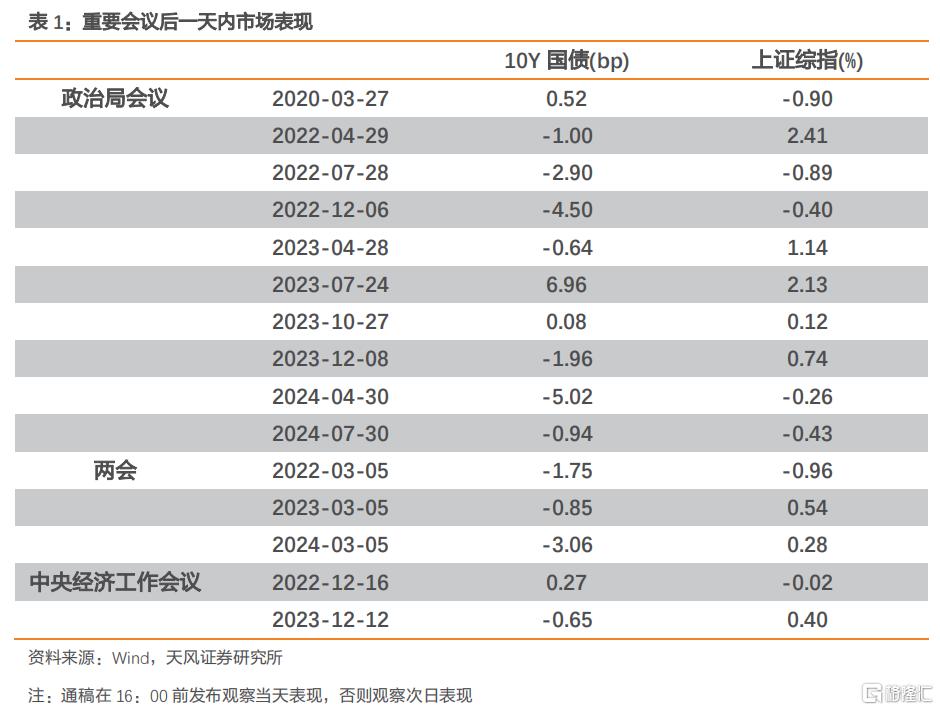

本次政治局會議給出了更加明確和積極的信號,股市和債市當日交易行爲亦給出正面評價。

重大政策落地有可能階段性帶來權益上漲和債市調整,但是未必就意味着股債蹺蹺板。

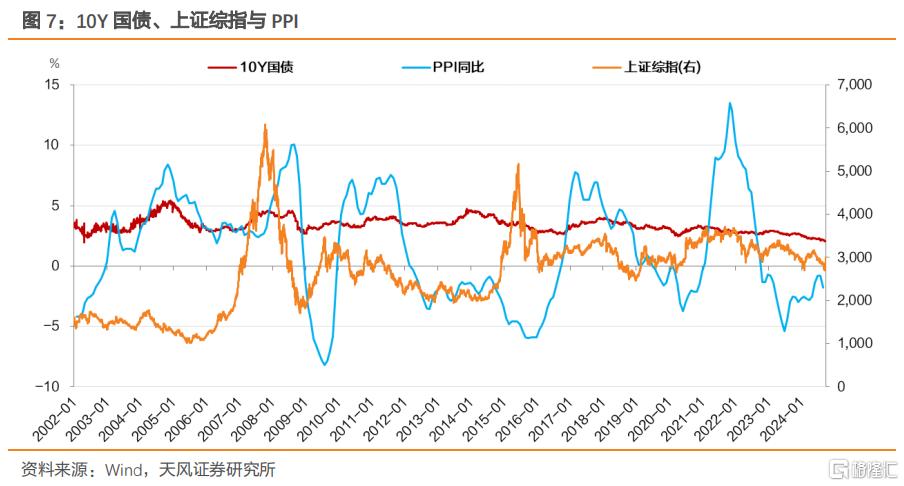

觀察歷史,關鍵還是要看政策傳導和基本面,基本面特別是PPI下行趨勢尚未逆轉之前,股市反彈對債市影響可能也有限,或許有一時的波動但並不改變利率趨勢。

更直觀而言,權益市場交易政策預期,債券市場交易降息,後續財政等刺激政策落地如果還伴隨進一步降息,債市仍可看好,反之則反是。

對於債券市場,後續怎么看?

關鍵還是看逆周期實際推行力度。

評價有三:財政缺口能否得到有效修補?政策重心是否顯著轉向需求側消費端?地產資產負債表能否得到有效修復?

我們給出逆周期力度參考基准:對比2008年和2014-2016年刺激力度,需要5萬億左右增量財政金融工具支持;對比當前地方財政缺口,需要2-3萬億增量財政支持。

對比2023年7月政治局會議之後的債市走勢,我們預計,如果後續增量財政資金小於2.5萬億元,債券市場風險相對可控,10年國債波動幅度按照15BP估計,超過則需要按照20BP或者以上來評估。

更進一步的觀察在於增量政策落地後的傳導情況,建議關注社融、M1和PPI。

2024年9月26日,中共中央政治局召开會議,分析研究當前經濟形勢和經濟工作。9月政治局會議研究經濟問題較爲少見,本次9月研究經濟問題如何看待?

1. 此次會議重點提了哪些內容?

對於當前經濟環境的判斷,會議提出:我國經濟的基本面及市場廣闊、經濟韌性強、潛力大等有利條件並未改變。同時,當前經濟運行出現一些新的情況和問題。要全面客觀冷靜看待當前經濟形勢,正視困難、堅定信心,切實增強做好經濟工作的責任感和緊迫感。

財政貨幣政策方面,會議提出:要加大財政貨幣政策逆周期調節力度,保證必要的財政支出……要發行使用好超長期特別國債和地方政府專項債,更好發揮政府投資帶動作用。要降低存款准備金率,實施有力度的降息。

地產方面,會議提出:要促進房地產市場止跌回穩,對商品房建設要嚴控增量、優化存量、提高質量,加大“白名單”項目貸款投放力度,支持盤活存量闲置土地。要回應群衆關切,調整住房限購政策,降低存量房貸利率,抓緊完善土地、財稅、金融等政策,推動構建房地產發展新模式。

9月政治局會議討論經濟本身有重要的信號意義,此外,市場主要的關切仍然在於財政貨幣政策逆周期調節力度問題。

2. 未來逆周期力度需要多大?

我們對照2008年、2014-2016年和今年地方財政缺口進行測算。

2.1. 對比2008年刺激力度,未來需要增加4.8萬億財政金融工具

2008年11月5日,國務院常務會議上提出“四萬億”計劃:

“會議確定了當前進一步擴大內需、促進經濟增長的十項措施……初步匡算,實施上述工程建設,到2010年底約需投資4萬億元。爲加快建設進度,會議決定,今年四季度先增加安排中央投資1000億元,明年災後重建基金提前安排200億元,帶動地方和社會投資,總規模達到4000億元。”

11月14日,國新辦新聞發布會提到:

“明、後年我們還准備在這些方面繼續加大投入的力量,這些方面到2010年底,中央的投資安排可以達到11800億元。這些資金是有保障的。到2010年底,一共可以帶動大概是4萬億元的投資規模,這4萬億元也僅僅是全社會投資的一部分,不等於全部的投資。”

2008年名義GDP約爲32萬億元,中央的投資安排達到11800億元;2023年名義GDP約爲126萬億元,以2024年上半年名義GDP增速4%預估,2024年GDP約爲131萬億元,按比例折算,同樣力度的刺激意味着需要中央安排約4.8萬億財政金融工具。

2.2. 對比2014-2016年刺激力度,未來需要增加5.1萬億財政金融工具

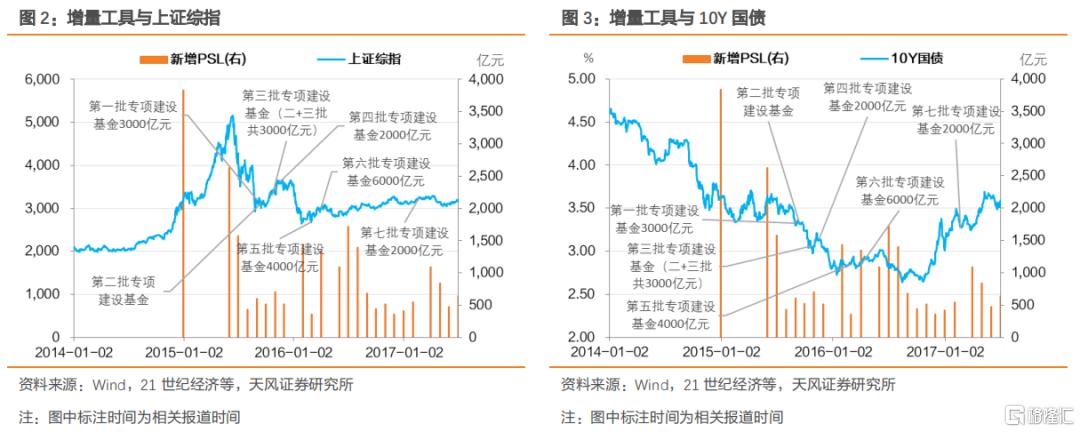

2014-2016年間,經濟脫困主要依靠棚改貨幣化和供給側結構性改革兩個大的政策,棚改貨幣化過程中,國开行以PSL爲抓手持續爲居民部門提供資金。

我們在團隊前期報告《如何看待新一輪地產支持政策?》(20240519)中進行了相關測算,相當於2014-2016年分別對居民現金補貼766億元、3070億元、4857億元,2016年GDP爲75萬億元,補貼加和佔比1.2%。

以上半年名義GDP增速4%預估,2024年GDP約爲131萬億元,按比例折算,同樣力度的刺激意味着對居民部門的現金補貼需達到1.6萬億元。

而2015年8月至2017年2月,發改委還主導發行了七批專項建設基金,合計超2萬億元,按比例折算,2024年需要的專項金融工具規模可能要達到3.5萬億元。

綜合考慮PSL和專項金融工具,後續需要5.1萬億元增量財政金融工具支持。

2.3. 從當前地方財政缺口估計,需要約3萬億財政工具支持

1-8月地方本級政府性基金收入爲23904億元,同比下降23.5%。地方政府性基金收入預算數合計爲66327.53億元,按照前8個月增速线性外推,相對於預算,預計地方政府性基金收入缺口爲1.56萬億元。

此外,2023年還有特殊再融資債1.5萬億元,二者加總,當前地方財政缺口可能約3萬億元。

3. 債市怎么看?

3.1. 如何看待股債蹺蹺板?

近期重大會議後權益市場漲幅較大,同時債券市場波動加大,市場擔心政策預期引致下的股債蹺蹺板。

重大政策落地有可能階段性帶來權益上漲和債市調整,但是未必就意味着股債蹺蹺板。

觀察歷史,關鍵還是要看政策傳導和基本面,基本面特別是PPI下行趨勢尚未逆轉之前,股市反彈對債市影響可能也有限,或許有一時的波動但並不改變利率趨勢。

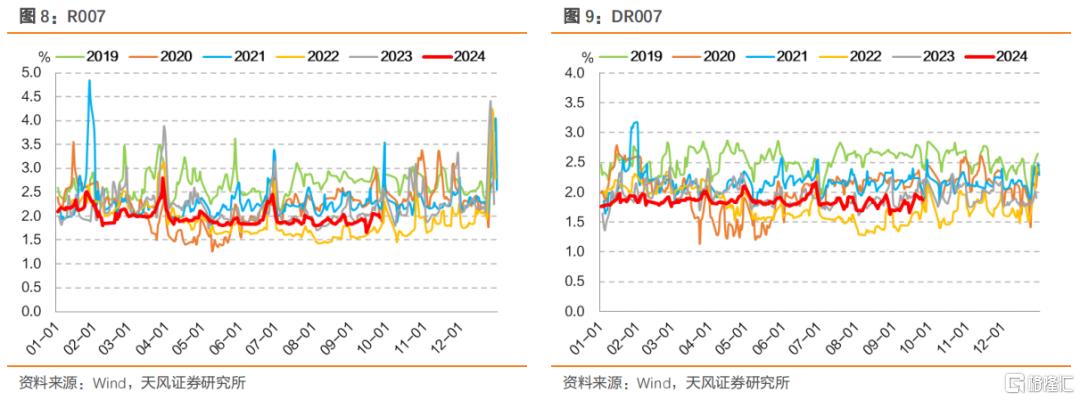

更直觀而言,權益市場交易政策預期,債券市場直接交易邏輯是降息,後續財政等刺激政策落地如果還有進一步降息,債市仍可看好,反之則反是。

3.2. 後續波動,幅度看多少

對比2023年增量財政政策和市場表現。2023年增發特別國債1萬億元,發行特殊再融資債1.5萬億元,合計增量財政資金2.5萬億元。

如果後續增量財政資金能達到2-2.5萬億元,去年債市調整情況或可形成參考。2023年8月21日至10月24日,10Y國債自2.54%調整至2.72%,調整幅度爲17.74bp,8月24日至10月11日,30Y國債自2.88%調整至3.02%,調整幅度爲13.41bp。

我們預計,如果後續增量財政資金小於2.5萬億元,債券市場風險相對可控,波動幅度按照15BP估計,超過則需要按照20BP或者以上來評估。

風 險 提 示

後續增量財政政策可能超預期,文中包含部分市場歷史表現未來不一定會復現,經濟基本面表現可能超預期。

注:本文選自天風證券於2024年9月27日發布的證券研究報告:《如何交易這次不一樣?——政治局會議點評》,報告分析師:孫彬彬 SAC 執業證書編號:S1110516090003;隋修平 SAC 執業證書編號:S1110523110001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:如何交易這次不一樣?

地址:https://www.wellnewss.com/post/706523.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。